Введение заградительных мер против импорта минудобрений не помогает химикам и бьет по аграриям

В первой половине октября аграрии и производители минудобрений пытались найти компромисс по ценовой политике на внутреннем рынке азотных удобрений.

Обеспокоенность сторон связана с тем, что 27 декабря 2016 г. истекает максимальный 18 месячный срок антидемпингового расследования в отношении поставок карбамида (мочевина) и карбамидно-аммиачной смеси (КАС) из РФ. Межведомственная комиссия по международной торговле (МКМТ) должна принять решение о том, вводить ли заградительные пошлины на данные удобрения. Расследование было начато в июне 2015 г. на основании жалобы химпредприятий Черкасский «Азот», «Северодонецкое объединение «Азот» и «Концерн «Стирол» – которые входят в группу Ostchem Дмитрия Фирташа. Дата принятия решения переносилась уже дважды.

Безусловно, защита национального химпроизводителя, особенно перед поставщиками из страны-агрессора, святая обязанность государства. Но это справедливо в том случае, если заложниками торговых войн не становятся смежные отрасли. Речь идет о потребителях минудобрений – агрохозяйствах. По оценкам маркетингового агентства «ААА», схожие заградительные меры на аммиачную селитру, опять же, введенные по жалобе предприятий Ostchem, в прошлом привели к монополизации рынка азотных удобрений, росту цен и переплате в 2015 г. аграриями поставщикам удобрений $187 млн. Это цифра, на которую сейчас опирается агробизнес в своей аргументации против пошлин. Поэтому не удивительно, что ситуативно агролобби выступает на стороне российских поставщиков.

Как писал Hubs, 10 октября химики и аграрии не смогли договориться о формуле цен на минудобрения в Украине. Химпредприятия предложили закрепить меморандумом, что цены на удобрения на внутреннем рынке формируются исходя из затрат на газ и определенных норм рентабельности заводов. В свою очередь аграрии настаивают на привязке внутренних цен к мировым. Подписание подобного меморандума позволило бы участникам в канун принятия решения по антидемпингу выйти на правительство с консолидированной позицией.

В отличие от 2014 г., когда группе Ostchem удалось добиться введения заградительных пошлин на аммиачную селитру без особых проблем, сейчас им противостоят аграрии, к которым правительство вынуждено прислушиваться. Как ни ругай украинскую экономику за деградацию в сторону сырьевого придатка, но ее сегодня валютой в значительной степени «кормит» именно экспорт агропродукции.

Политически на руку химпредприятиям могут играть три фактора. Во-первых, Россия – страна-агрессор. Во-вторых, сейчас активно обсуждается приватизация государственного Одесского припортового завода (ОПЗ), который как раз и производит карбамид, плюс – его возможности по перевалке в порту аммиака и другой химпродукции. Общеизвестно, что помимо Игоря Коломойского, логичный интерес к предприятию проявляет Group DF Дмитрия Фирташа, который к тому же судится с ОПЗ за $240 млн долга по поставкам газа.

В-третьих, представителем МЭРТ и первым заместителем в МКМТ является Наталья Микольская, замминистра экономразвития и торговый представитель Украины. Она же в 2014 г. в составе юрфирмы Sayenko Kharenko представляла интересы группы Ostchem в антидемпинговом расследовании против импорта российской аммиачной селитры, результатом которого стало продление заградительных пошлин в размере 20,51-36,03% на пять лет. И хотя решение в МКМТ голосованием принимают 13 членов, совершенно очевидно, что опираться они будут как раз на результаты расследования, проведенного Минэкономразвития. Здесь аграрии могут проиграть химическому лобби.

Диспозиция

Противостояние между химпредприятиями Ostchem и основными аграрными объединениями обострилось в августе 2016 г. Аграрии обратились к правительству Владимира Гройсмана, выступая против введения дополнительных заградительных пошлин – на карбамид и КАС и за отмену действующих на селитру. А также – за проведение антимонопольного расследования по поводу ценового сговора на внутреннем рынке удобрений.

На стороне агробизнеса выступает ряд народных депутатов. Наиболее точно ситуацию охарактеризовал парламентарий, член аграрного комитета Олег Кулинич: «И политические, и экономические отношения с Россией, само собой, требуют от Украины определенных мер в ответ на действия агрессора… Но почему повышение пошлин применяется именно к минеральным удобрениям? Если мы обеспечим защиту отечественного производителя удобрений от дешевых российских аналогов ценой ухудшения положения других национальных производителей, аграрных, то в таком шаге логики будет немного».

Основные аргументы агропредприятий: после введения пошлин на аммиачную селитру внутренние цены в USD (в пересчете по актуальному курсу НБУ) поднялись на всю группу азотных удобрений, хотя мировые цены при этом либо падали, либо оставались стабильными. Аграрии также указывают на тот факт, что внутренние цены безосновательно превышают экспортные на 14-17%, а в некоторые периоды эта разница достигала 40-50%. «Только за счет разницы в цене на азотные удобрения общие потери украинских аграриев за 2014-2016 гг. составят около 7,2 млрд грн.», – говорится в совместном коммюнике пяти ассоциаций.

Подобная ситуация, по их мнению, стала возможной из-за монополизации рынка группой Ostchem. Кроме ее предприятий азотные удобрения производят ОПЗ (госсобственность, работает с перебоями) и «Днепроазот» (Игоря Коломойского, простаивает с осени 2014 г.).

Естественно, что в Ostchem считают свои цены на внутреннем рынке обоснованными, а их сравнение с экспортными – не корректным. «Цены «FOB Черное море» для украинского производителя сейчас убыточны. Эти цены не должны и не могут быть индикаторами для сравнения с внутренними ценами на рынке Украины», – заявил директор по комплаэнс Group DF Игорь Гольченко, комментируя обвинения аграриев.

Как рассказал топ-менеджер, цена удобрений на условиях «FOB Черное море» это – цены на крупные партии (20-100 тыс. т), зависимые от импорта на турецкий рынок: «Учитывая, что в последние годы объем экспорта украинского производства сократился в разы, цена на «FOB Черное море» – это фактически индикатор цены производителей России, у которых есть доступ к дешевому природному газу». В защиту своей позиции о некорректности сравнения он также добавил, что внутренние цены мелкооптовые и включают высокие затраты на дистрибуцию.

В свою очередь аграрии возражают, что сейчас украинские внутренние цены превышают не только экспортные на условиях FOB Черное море, но и цены при поставках в портах Балтийского моря и в портах странах Ближнего Востока. При этом конъюнктуру в ближневосточном регионе формируют не российские, а арабские производители удобрений. Также они отмечают, что в период 2014-2015 гг., когда внутренние цены максимально превышали экспортные – значительные объемы азотных удобрений продолжали поставляться на экспорт. Как заключают аграрии, это свидетельствует в пользу положительной рентабельности как внешнеторговых операций, так и внутренних продаж продукции предприятиями Ostchem.

Конъюнктурный вопрос

В ходе расследования Минэкономразвития как раз и должно будет оценить взаимосвязи: является ли российский импорт демпинговым и есть ли он основной причиной ущерба украинскому химпрому? И более того, – как этот весь клубок связей влияет на потребителя?

Проблема заключается в том, какой подход избрать и как интерпретировать рыночные данные – дьявол, как известно, в деталях. Например, не всегда может быть очевиден ответ на вопрос, какие были реальные затраты у предприятий группы Ostchem на покупку природного газа? Напомним, что в 2015 г. группа погасила 3 млрд грн – часть долга за газ перед НАК «Нафтогаз Украины», который образовался с 2010 г. (именно в этом году главой «Укргаздобычи» был назначен один из топ-менеджеров Фирташа). СМИ также неоднократно писали о различных преференциях при контрактовании газа между Group DF и «Газпромом».

Кто бы и как не спекулировал на теме поставок газа (Фирташ или его оппоненты), очевидно, что для украинских химзаводов стоимость сырья (газа) в любом случае выше, чем для российских конкурентов. Но это — исходные условия, которые сложились десятилетиями, и они никак не поясняют ни того, есть ли демпинг, ни того, почему цены для аграриев растут и превышают экспортные, а качество внутренней логистики и дистрибуции не позволяет выравнивать сезонные скачки в стоимости удобрений? И того – почему за эти же десятилетия украинские химзаводы не были модернизированы для увеличения КПД при производстве аммиакосодержащей продукции из природного газа?

Поэтому рассмотрим исключительно конъюнктурные тренды на рынке минудобрений.

Формально, на первый взгляд, все выглядит так, как и описывают украинские химики. Объемы импорта азотных удобрений растут на фоне снижения средневзвешенных цен на них на условиях CIF Украина (до уплаты входящего НДС и пошлин, данные Госстата). Производство украинской продукции снижается.

Демпинг и ущерб от него? И будет ли прок от введения пошлин? Как посмотреть.

Первое

Действительно, доля импорта основных азотных удобрений на фоне снижения украинского производства растет, но не достигла критических значений, в среднем изменяясь в пределах 20-30%. При этом по некоторым позициям, благодаря чрезмерному «разогреву» внутренних цен в 2015 г., на украинском рынке стремительно увеличились поставки из Белоруссии, Казахстана и Узбекистана.

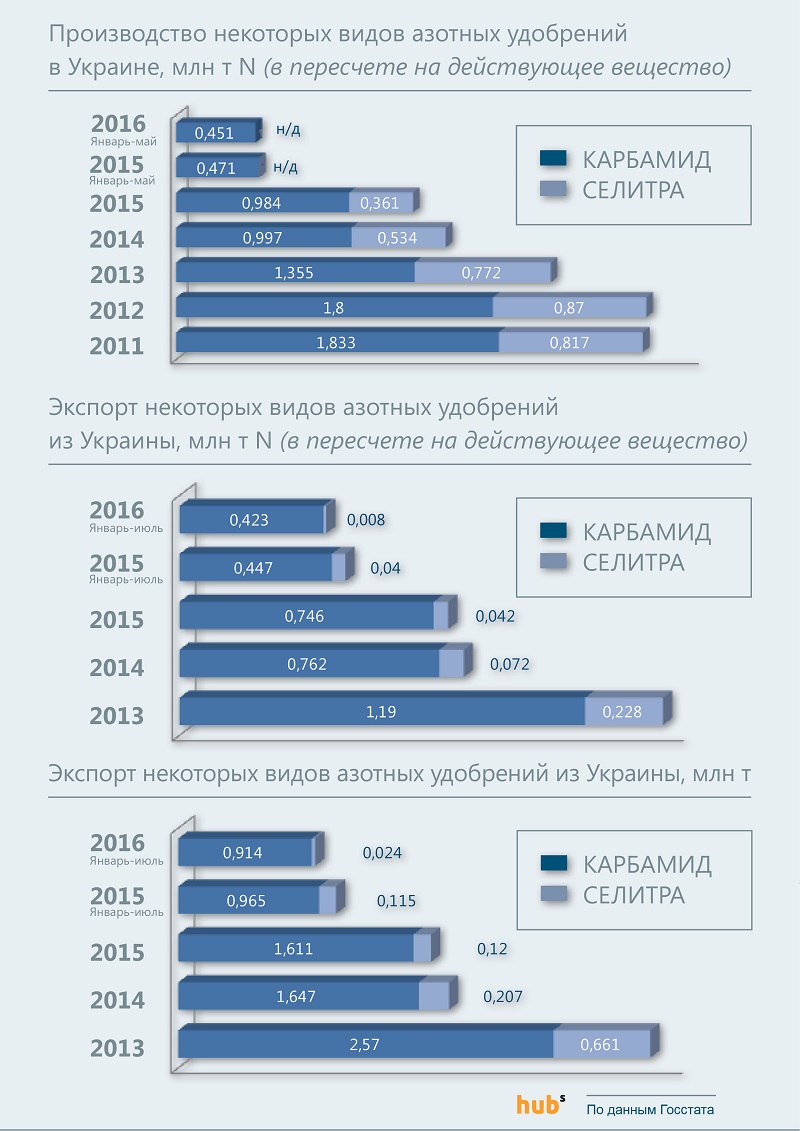

По данным Госстата, производство карбамида в Украине упало еще в 2013 г., по сравнению с 2012 г. – почти на 25%, до 1,355 млн т N (масса в пересчете на действующее вещество). Украинские химики последовательно теряли позиции на конъюнктурно неблагоприятном мировом рынке – темпы снижения продаж на внешние рынки превышали темпы снижения производства. Экспортные отгрузки из Украины за этот период снизились примерно на 28%, до 1,19 млн т N (в действующем веществе). В 2014 г. падение экспорта составило 36% при уменьшении производства на 26%. А вот в 2015-2016 гг. отрицательная динамика производства была значительно меньше (минус 1-4%) и тоже была привязана к потерям на внешних рынках сбыта – минус 2-5%. Схожие тренды происходят и в сегментах аммиачной селитры и КАС. С той лишь разницей, что КАС практически не экспортируется, а экспортные и производственные потери Украины по поставкам селитры оказались еще значительней. За 7 месяцев 2016 г. экспорт просто рухнул.

По оценке Марии Беззубовой, директора по маркетингу группы Ostchem, «более 90% калийных и фосфатных удобрений сейчас идет именно из РФ… В азотной химии мы уже на 30% зависим от россиян». Маркетинговые агентства приводят разные значения доли импорта в торговом балансе рынка. Согласно данным «ААА», доля импорта в общем предложении основных видов азотных удобрений (селитра, карбамид, КАС) в 2015 г. составила в среднем 10% – рост на 2 п. п., по сравнению с 2014 г. При этом, по оценке компании, доля импорта КАС за этот период увеличилась с 19% до 34%, что связано с ростом потребления этой продукции (тенденция наметилась еще с 2012-2013 гг. за счет относительной дешевизны продукции).

По данным компании «Маркер», доля импорта в 2015 г. составила: по карбамиду – чуть выше 25%, КАС – свыше 40%, селитре – около 30%. Агентством отмечается рост присутствия импортной продукции по всем этим сегментам.

Подробнее маркетинговая ситуация описана в исследованиях агентств по ссылкам – «ААА»( первое исследование, второе исследование) и «Маркер» (ссылка на исследование).

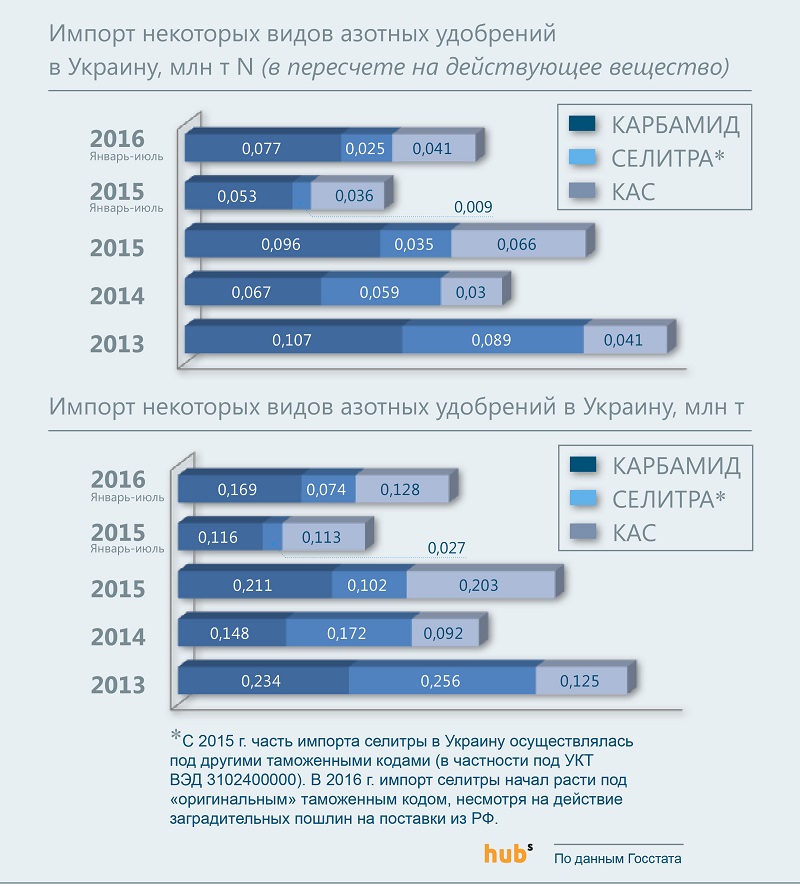

Динамика импорта удобрений также свидетельствует об увеличении давления на украинский рынок, но помимо российских, свои позиции усилили и другие игроки. В 2015 г. (начало антидемпингового расследования), по сравнению с 2014 г., весь импорт карбамида вырос на 43% (до 211 тыс. т), при этом из РФ темп роста составил чуть меньше среднего показателя – 39%. Интересный момент: 3 тыс. т карбамида зашло из Белоруси, которая до этого практически не импортировала продукцию.

Здесь следует сделать одну важную оговорку. Согласно данным Госстата, доля предложения импортного карбамида (в основном из РФ) в Украине на самом деле снизилась с 39% в 2013 г. до 22% в 2014 г., и подросла в 2015 г. до 29% (расчет по данным Госстата без учета переходных запасов). Схожий баланс сформировался и за 7 месяцев в 2016 г. – доля импорта около 28%.

На фоне потери внешних рынков украинские предприятия на самом деле увеличили предложение карбамида (в абсолютных величинах) украинским аграриям – в 1,45 раза, со 165 тыс. т N до 239 тыс. т N (в действующем веществе). При этом объемы импорта пока не достигли довоенных показателей – в 2015 г. они составили 96,1 тыс. т N против 106,5 тыс. т N в 2013 г. (в действующем веществе)

С КАС ситуация была схожей, но с нюансами. В 2015 г. импорт вырос в 2,2 раза! При этом средневзвешенные цены импорта снизились всего на 4,5%! Импорт из РФ вырос в 1,57 раза (ниже среднего показателя). И здесь не обошлось без «белорусского прорыва» – рост поставок из этой страны увеличился в 24 раза (!) — до почти 61 тыс. т. За 2015-2016 гг. с переменным успехом в несколько раз увеличивали поставки селитры на украинский рынок узбекские и казахские поставщики.

Второе.

Снижение производства удобрений в первую очередь прямо связано с потерей украинскими предприятиями внешних рынков сбыта из-за ухудшения мировой конъюнктуры. Цены импорта в Украину в среднем выше экспортных из Украины (в условиях демпинга импортные цены как минимум должны быть ниже экспортных). Внутренние же цены украинских производителей превышают мировые и равны ценам импортеров с учетом затрат последних на растаможку и дистрибуцию.

По данным Госстата, средняя цена поставки импортного карбамида на границе с Украиной в 2015 г. по сравнению с 2014 г. сократилась с $292 за 1 т до $264 за 1 т, или на 10%. За 7 месяцев 2016 г. она составила уже $206 за 1 т. За сравнимый период экспортные цены на условиях FOB снизились примерно на 13%, до $266 за 1 т. То есть с еще большим темпом, чем при импорте.

Как писалось выше, экспортные отгрузки удобрений из Украины в последние годы сильно уменьшились. Причина – общее ухудшение конъюнктуры на мировом рынке удобрений (и азотных, в частности) на протяжении нескольких лет.

Безусловно, тезис группы Ostchem о давлении российских производителей на поставки удобрений на турецкий рынок (один из основных покупателей украинской «азотки»), имеет основания. Но неблагоприятная конъюнктура сложилась не только и не столько благодаря россиянам. Основные поставщики «азотки» на мировой рынок – Китай, ряд стран Ближнего Востока, Россия и Украина. Ключевую роль в давлении на мировой рынок традиционно оказывает Китай, существенно увеличивший предложение продукции при относительно стабильном общемировом спросе. Украинские химпредприятия банально теряют позиции на внешних рынках, проигрывая всем ведущим игрокам. Подозреваем, что китайцы неплохо «кошмарят» тех же российских трейдеров. В недавнем интервью РБК Дмитрий Фирташ так прокомментировал ситуацию: «Сегодня все химические предприятия «ловят» огромные убытки – цена на продукцию очень и очень низкая… Даже русские… с их ценой газа сегодня уже в «нулях», а кое-кто в убытках…»

Агентство «ААА» приводит (второе исследование) данные о том, что низкие (и относительно сравнимые с украинскими) экспортные цены сложились не только в Черноморском регионе, но и на географически отдаленных рынках.

То есть вряд ли импортные цены российских заводов и объемы их поставок однозначно свидетельствуют о специальном демпинге на украинском рынке, особенно если брать во внимание усиление позиций белорусских, казахских и узбекских поставщиков. Снижение цен – общемировая тенденция. Это частично признали сами химики: в предложенном аграриям и правительстве меморандуме речь шла о возможности ограничения импорта удобрений уже без привязки к стране-агрессору — России.

Более того, те же «дочки» российских химкомпаний продают в Украине азотные удобрения по ценам, сравнимым с ценами на украинскую продукцию. Представляясь от имени агропредприятия, журналист Hubs запросил ценовые предложения на оптовые партии от двух торговых предприятий с поставкой CPT, Киевская область, с НДС (по состоянию на конец сентября).

В компании «Агроцентр ЕвроХим-Украина» готовы были продать КАС по 5600 грн за 1 т, селитру – 5900 грн за 1 т, карбамид – 6800 грн за 1 т. Это дочернее торговое предприятие в Украине российского ОАО «МХК» ЕвроХим» – одна из основных целей в рамках антидемпинговых расследований по азотным удобрениям. Компания «НФ Трейдинг Украина» (торговое подразделение группы Ostchem – инициатор противостояния) предложила КАС по 5300 грн за 1 т, селитру – 5900 грн за 1 т, карбамид – 6800 грн за 1 т.

Также следует отметить, что за 7 месяцев 2016 г. средняя стоимость импортного карбамида из РФ составила на границе Украины $206 за 1 т. Средняя цена на экспорт из Украины была даже ниже на $7 – $199 за 1 т.

В такой ситуации вполне логично, что и россияне, и украинские поставщики будут продавать на внутреннем рынке удобрения аграриям дороже указанной стоимости. У российских компаний-резидентов в Украине возникают обязательства по уплате 6,5% пошлины (полная ставка на мочевину), входящего НДС, плюс затраты на логистику и маржа. Наивно полагать, что предприятия группы Ostchem будут привязываться на внутреннем рынке к каким-то другим маркерам при общем снижении рентабельности продаж. То, на что собственно и жалуются аграрии – де-факто есть превышение украинских внутренних цен над экспортными и над внутренними ценами в других странах.

Третье.

Ценовые скАчки в 2015 г. на все основные группы азотных удобрений стимулировали рост импорта и вызвали недовольство аграриев. При этом аргумент о некорректности сравнения внутренних и экспортных цен выглядит не убедительно.

Один из оппонентов позиции аграриев в комментарии Hubs раскритиковал данные агентства «ААА». По словам Сергея Рубана, директора по маркетингу и коммерции агрохимической компании Grossdorf (экс-директор по маркетингу черкасского «Азота»), «большинство выводов «притянуты за уши». Украинский рынок всегда был «премиальным». Цены в Украине никогда не были ниже мировых, но при этом и не слишком их превышали…» Он же повторил тезисы Ostchem о некорректности сравнения внутренних и экспортных цен. В свою очередь компания «ААА» привела свои дополнительные аргументы против позиции химиков.

В маркетинге стратегия премиального ценообразования – это установление высокой прибыльности в ущерб объемам продаж, или так называемое снятие сливок. Весной 2015 г. – основной объем продаж в посевную – эту «стратегию» в полной мере испытали на себе аграрии, «сливки» с которых снимали все.

Согласно оценкам упомянутых маркетинговых агентств, в этот период цены на азотные удобрения для аграриев взвинтились в 2-2,5 раза по сравнению с концом 2014 г. При этом динамика цен на удобрения в среднем опережала темпы роста курса доллара к гривне (курс подскочил примерно в 1,5 раза). В 2016 г. также наблюдался сезонный рост цен, правда, со значительно меньшими спекуляциями со стороны украинских и зарубежных поставщиков. То, что на языке химиков называется демпинг, для аграриев превращается в допзатраты. Одна из причин – поставщики не заинтересованы нести дополнительные расходы на дистрибуцию (создание складских запасов в межсезонье и т.п.), возникает дефицит продукции в основной сезон. Кстати, в проекте меморандума украинские химпредприятия эту проблему частично признали, закрепив за собой обязательства по расширению сети реализации и ускорению операций по погрузке товара.

Ситуацией, как уже говорилось выше, с лихвой воспользовались импортеры, и не только российские, увеличив поставки в Украину всех основных видов азотных удобрений. Речь, в том числе, и об импортной селитре, которую после увеличения заградительных пошлин ввозили в Украину под другими таможенными кодами, не попавшими под ограничения. При этом экспортные цены в долларовом выражении продолжали (продолжают) снижаться.

Как признает тот же Сергей Рубан, «активный сезон длится по разным позициям от 4 от 7 месяцев… За пределами сезона цена может снижаться до уровня себестоимости, а в пик спроса к цене добавляется спекулятивная наценка, но никак не 100% от стоимости».

В агентстве «ААА» настаивают на том, что говоря о значительном превышении внутренних цен над экспортными, они отталкивались от сравнения оптовых цен со склада, учитывали изменения курса доллара, а внутренние цены приводили без учета НДС. Также в «ААА» аргументировали позицию о монополизации рынка тем, что в ряде стран Восточной Европы стоимость аналогичных видов удобрений на внутреннем рынке ниже, чем в Украине на 9-25% (второе исследование).

Здесь следует вспомнить о некоторых нюансах в ценообразовании, которые не обсуждают стороны конфликта, и которые ставят под сомнение некоторые из аргументов химиков. Во-первых, экспортная стоимость на условиях FOB – это также стоимость с расходами на логистику (товар доставлен в порт, погружен на судно, затаможен). То есть на складе продукция стоит еще дешевле. Тогда почему бы по этим ценам не отпускать продукцию аграриям с корректировкой на формирование мелкооптовых партий и прочие дистрибуционные затраты?

Во-вторых, экспортерам полагается возврат НДС. Понятно, что с его компенсацией в Украине есть большие сложности. Наверное, поэтому в проекте меморандума химиков было прописано, что правительство должно взять на себя обязательства по своевременному возмещению НДС.

В-третьих, вполне вероятно, что украинские химики при экспорте используют трансфертное ценообразование. Согласно статданным, почти 100% азотных удобрений из Украины экспортируется через так называемые «країни, що торгують». Официальный госстатовский термин на практике означает, что товар в страну-назначения контрактуется через торгового посредника в другой стране (страна-посредник). Это распространенная схема вывода капитала, когда связанным фирмам в странах с оптимальным налогообложением (в т. ч. офшорных) продукция продается по ценам, заниженным по сравнению с рыночными. Например, в 2015 г. свыше 95% карбамида из Украины было вывезено через Швейцарию, Великобританию, Виргинские о-ва и США. В 2014 г. – через Швейцарию, Кипр и Великобританию.

Правда, в Ostchem причину продажи через посредников объясняют по-другому. Как прокомментировал Игорь Гольченко, «у нас основной экспорт идет через Швейцарию. Это объясняется легко (и не только мы это делаем): в трейдинге главное – доступ к дешевому торговому финансированию… Швейцария – та страна, где есть доступ к дешевому торговому финансированию. На Кипре он тоже есть, в Великобритании. Когда привлекается кредит, делается предоплата, покупается товар и он потом экспортируется».

Четвертое.

Очевидно, что украинские химпредприятия из-за плохой мировой конъюнктуры оказались в тяжелом положении и нуждаются в протекции со стороны государства. Однако и аргументы аграриев против монополизации рынка и приведения цен в уровень с мировыми также сильны. Для поддержания украинских химпредприятий правительство вместо точечной и неэффективной тактики торговых войн должно разработать стратегию преференций и господдержки химсектора с учетом интереса агропредприятий.

Практика введения антидемпинговых пошлин на аммиачную селитру в 2014 г. эффекта не дала. Де-факто ее импорт продолжает расти: за счет поставок по другим таможенным кодам и из других стран. При этом цены на внутреннем рынке для агропотребителей в сезон спекулятивно растут на все виды удобрений. Пока экономика не испытывала нынешних потрясений, а экспорт удобрений был высоким, противостояние между химиками и аграриями было вялотекущим. Копившиеся многие годы проблеммы никто особо не пытался решать. В этой связи вспомним, что, например, антимонопольное расследование против предприятий группы Ostchem на рынке аммиачной селитры инициировали отнюдь не аграрии (основные ее потребители), а Полтавский ГОК Константина Жеваго.

Сейчас найти баланс интересов дальнейшим ограничением импорта вряд ли получится. При этом бОльшим злом, чем импортные поставки, для украинских химиков является перманентная война между группой Ostchem и правительством. Как частично пояснил причину разогрева цен на рынке Дмитрий Фирташ в упомянутом интервью, «…когда заводы стояли в прошлом году из-за действий Яценюка, стоимость селитры полезла вверх, тонна стоила больше 9 тысяч гривен, и российский рынок воспользовался моментом, пока мы стояли. Но когда мы запустились, цена упала до 5,4 тысяч гривен».

Конечно, найдутся критики и позиции аграриев. Мол, для них все это время существовал спецрежим по уплате НДС, который сами аграрии называли единственной реально действовавшей формой господдержки. Но необходимо учесть, что спецрежим по уплате НДС в бюджет действовал для сельхозпроизводителей лишь до 2016 г., в нынешнем же году его частично «секвестировали», взамен восстановив возмещение НДС при экспорте зерновых и технических культур. При этом, по оценке представителей отрасли, изменения спецрежима на 2016 г. уже негативно отразились на ряде сегментов АПК, которые ориентированы на внутренний рынок.

Кроме того, велика вероятность, что с 2017 г. льгота по НДС будет отменена. Не секрет, что финансовая господдержка сельского хозяйства в Украине, по сравнению с теми же странами ЕС, всегда была просто ничтожной. При этом сельхозпроизводителям, не имея больших финансовых вливаний от государства, всегда удавалось удерживаться на плаву. В такой ситуации отмена спецрежима и возможный рост цен на удобрения за счет введения заградительных пошлин (главное опасение агробизнеса) значительно ухудшат их конкурентные позиции на внутреннем и внешнем рынках. На 2017 г. аграриям фактически обещают 2,2 млрд грн на господдержку (то, что реально будет выделено на развитие бизнеса). Что, по мнению представителей АПК, меньше возможных потерь при росте цен на удобрения.

Кстати, аграрии выступили против идеи химиков предусмотреть в меморандуме механизм господдержки сельхозпредприятий, которые выкупают удобрения у национальных производителей. Так как в этом случае фактическая господдержка химических предприятий будет зачтена аграриям, что сократит сумму реально получаемой господдержки. В ответ аграрии предложили, чтобы химические предприятия получали такую господдержку напрямую. Они также высказали идею о том, что в первую очередь надо дать компаниям Фирташа доступ к месторождениям газа, который химпредприятия смогли бы использовать для переработки в удобрения. В таком случае украинские химпредприятия за счет снижения себестоимости смогут компенсировать конкурентные преимущества российских, китайских и арабских производителей (добывают собственный газ). Возможно, идея по нынешним меркам (с учетом демонизации образа Фирташа) выглядит крамольно. Но в ней, по крайней мере, есть здравое зерно и попытка системно решить проблемы украинских химиков.

Здесь хочется напомнить, что правильно задача формулируется так: надо сделать не всех бедными, а всех зажиточными. В этом смысле государство продолжает заниматься исключительно выколачиванием денег из бизнеса без стимулов к его развитию. А когда речь идет об огромных промышленных отраслях (химпром, АПК), набившей оскомину дерегуляцией экономику не поднять. Должна быть государственная стратегия развития отраслей, что бы не говорили нынешние противники такого подхода. А пока ее нет, стороны будут продолжать требовать друг от друга и от правительства заведомо невыполнимых обещаний и подписания юридически ничтожных меморандумов…