А достижения по макрофинансовой стабильности выглядят сомнительно

Информация о возможной отставке главы Национального банка Валерии Гонтаревой активизировала дискуссию в деловом сообществе о соответствии денежно-кредитной политики Нацбанка задачам экономического восстановления Украины.

Напомним, что согласно Конституции Украины основная функция НБУ – обеспечение стабильности денежной единицы. По закону о Нацбанке, регулятор содействует экономическому росту, если это не противоречит целям достижения финансовой и ценовой стабильности, стабильности банковской системы.

1 марта 2017 г. опубликован Отчет правления Нацбанка по денежно-кредитной политике в 2016 г., заслушанный Советом НБУ 28 февраля. При этом единой позиции нет даже в самом Совете НБУ. Через неделю после публикации отчета 3 члена этого совета – Тимофей Милованов, Валерия Гонтарева и Виктор Козюк – опубликовали особое мнение относительно оценки деятельности правления Нацбанка «наблюдательным» Советом НБУ. Hubs уже публиковал экспресс-оценку нулевого вклада Нацбанка в развитие экономики Украины народным депутатом, членом «финансового» комитета Верховной Рады Павлом Ризаненко.

Hubs провел опрос экспертов по этой теме (см. «Экспертные оценки») и проанализировал основные макрофинансовые показатели (см. «Приборный» анализ» с инфографикой), демонстрирующие состояние экономики и результативность монетарной политики. Основной вывод: снижение инфляции (которая в 2017 снова растет) и стабилизация резервов на фоне в целом плохой статистики по многим другим основным показателям. А именно: госдолг угрожающе растет, рост ВВП – в рамках статпогрешности, обеспеченность экономики деньгами ухудшилась (страдает бизнес и промышленность), не удалось ликвидировать условия для дальнейшей тенизации финансового рынка, платежный баланс по итогам года глубоко отрицательный, курс гривны к валютам скачет на 15% (проблемы для субъектов ВЭД).

Приоритеты НБУ

Итак, Нацбанк официально заявляет, что уже внес важный вклад в возобновление экономического роста в Украине. Регулятор даже определил величину этого роста с высокой точностью. По оценкам НБУ, экономику страны за 2016 г. удалось приподнять на 2,2%. Все это с помпой и было преподнесено в упомянутом Отчете. Со своей стороны, глава совета НБУ Богдан Данилишин во время публичной презентации этого Отчета заявил, что и на 2017 г. возобновление экономического роста является одной из трех, самых важных задач Нацбанка (наряду с задачами достижения ценовой стабильности и стабильности банковской системы).

Однако столь громкие декларации очень слабо подкрепляются фактами реальной деятельности номинально весьма влиятельного субъекта экономики в Украине. Более того, стратегически экономический рост не является приоритетной задачей для НБУ. Ведь, согласно «Основным принципам денежно-кредитной политики на 2017 год и среднесрочную перспективу» (одобрены решением Совета НБУ 21.12.2016 г.), приоритетной целью для Нацбанка сейчас является всего лишь снижение уровня инфляции.

А уже низкая инфляция, как предполагается в документе, автоматически обеспечит устойчивый экономический рост в стране и станет главным вкладом Нацбанка в положительную динамику развития. Нацбанк безоговорочно нацелился только на выполнение показателя инфляции и отмежевался от проблемы экономического роста в стране, публично заявил Станислав Аржевитин, член общественного совета при НБУ, завкафедрой банковского дела КНЭУ.

Как уже указывалось выше, не является экономическая задача приоритетной функцией НБУ и согласно Конституции Украины, равно как и закону о Нацбанке. В итоге цель экономического роста у одного из ключевых государственных институтов отодвинута вообще на третий план. Такая расстановка приоритетов в деятельности НБУ в целом, и в его денежно-кредитной политике в частности, не позволяет в надлежащей мере концентрировать усилия регулятора на самой насущной задаче обвалившейся экономики – быстром восстановлении утраченных позиций и ускоренном экономическом развитии.

А так называемый экономический рост, который НБУ разглядел на горизонте, иначе как застоем и барахтаньем на фоне низкой сравнительной базы предыдущего года пока назвать крайне сложно. Неужели 2%-й прирост ВВП, которым бахвалятся в НБУ, и перспектива лишь через 7-10 лет с такими темпами выйти Украине на показатель 2013 г. вселяет стойкий оптимизм в руководителей центробанка?

Экспертные оценки

Эксперты, опрошенные Hubs, ряд достижений НБУ за 2016-2017 гг. действительно отмечают. Но в целом их риторика более пессимистичная, чем у руководства госрегулятора.

К заслугам Нацбанка специалисты причисляют заметное снижение уровня инфляции, серьезную чистку банковской системы, относительную стабильность национальной валюты, сохранность международных резервов страны, частичную либерализацию валютных ограничений, стремление внедрять современные банковские технологии в Украине и т.п.

Исполнительный директор Европейской Бизнес Ассоциации Анна Деревянко, основной заслугой НБУ называет «очистку банковской системы и относительную стабилизацию рынка банковских услуг». Она считает, что именно это поспособствовало началу восстановления экономического роста в Украине. Со слов директора ассоциации, размораживание Нацбанком вывода дивидендов из Украины тоже положительно сказалось на деятельности предприятий и «дало существенные свободы бизнесу».

«В сфере безналичных платежей при непосредственном участии НБУ в прошлом году было реализовано два инструмента из дорожной карты проекта A.9.Cashless economy, а именно – снижены ограничения на расчеты наличными до 50 тыс. грн. и запущен сервис BankID», – говорит Деревянко.

Председатель подкомитета по вопросам ценных бумаг и фондового рынка Комитета ВР по вопросам финансовой политики и банковской деятельности Павел Ризаненко считает, что НБУ неплохо справился с задачей установления ценовой стабильности и по этому направлению заслуживает положительной оценки. «Единственное, что Нацбанк может поставить себе в заслугу, так это установление ценовой стабильности. Ему удалось обуздать инфляцию, уменьшив ее с почти 50% в 2015 г. до 13% в 2016-м, и установив таргет на 2017 г. – 8-10%. Вообще-то инфляция должна быть еще ниже. Но тренд сформирован положительный, и в этом заслуга НБУ. Здесь руководство Нацбанка на правильном пути», – считает Павел Ризаненко.

По всем другим направлениям заслуг центробанка парламентарий не отмечает. Оценку Ризаненко действиям Нацбанка по формированию стоимости денег Hubs уже приводил – на экономический рост в стране эти действия регулятора положительного влияния не оказали.

Причины скромных результатов деятельности НБУ эксперты приводят разные. По версии исполнительного директора Экономического дискуссионного клуба Олега Пендзина, Нацбанк в Украине не является основным элементом экономической системы и поэтому может лишь ускорять или замедлять процессы в экономике, но не более того. «Нацбанк крепко связан по рукам и ногам существующими экономическими условиями. Классического моновлияния НБУ на любой из экономических процессов в Украине нет. Есть многофакторная модель, в которой всегда – несколько сторон влияния. Даже в таких процессах, как курсообразование или формирование валютных резервов Нацбанк – не единственное действующее лицо», – говорит эксперт экономического клуба.

Претензий же со стороны делового сообщества к Нацбанку предостаточно. Одна из главных – ведомство не способствует восстановлению экономического роста в Украине. «Ошибки, допущенные руководством НБУ за последние годы, привели к обвалу ВВП Украины и кризису. Главная функция банковской системы – кредитовать экономику. Сейчас кредитование не работает. Не работало оно и в 2016 г. Бизнес умирает без кредитов. Если бы НБУ обеспечило эффективное кредитование экономики, тогда действительно это было бы стимулом для ее роста», – говорит президент Украинского аналитического центра Александр Охрименко.

В свою очередь Олег Пендзин добавляет: «Как можно украинским компаниям конкурировать с соседями из той же Польши, где на сегодняшний момент цена кредитного ресурса находится на уровне 1,5-2% годовых, а в Украине – 18-20%?». И это несмотря на то, что финансовые ресурсы у банков, как говорит он, сейчас имеются.

Не справился Нацбанк и с функцией банковского надзора, утверждает Павел Ризаненко. «Работу Нацбанка по этому направлению могу оценить на 2 балла», – говорит он. Столь низкой оценки НБУ удостоился не потому, что ликвидировал около 90 банков, а за то, как именно осуществлялся этот процесс, поясняет народный депутат. По его мнению, большинство таких банков действительно выводить с рынка нужно было, однако делать это следовало мгновенно. «Нацбанк же предоставлял возможность собственникам и менеджменту вывести активы из своих учреждений. В итоге почти все они оказались распотрошенными. В банках, которые поступали в Фонд гарантирования вкладов, оставалось в среднем только по 25% от стоимости их активов. Это стало следствием или коррупции, или непрофессионализма команды Нацбанка», – заявляет Павел Ризаненко.

В еще более категоричной форме обвиняет регулятора банковской системы Александр Охрименко. «НБУ в течение 2014-2016 годов занимался развалом банковской системы, а не ее развитием. По логике, после «очистки» банковской системы, количество проблемных кредитов должно было уменьшиться, а оно выросло сейчас до 30%», – констатирует он.

Обращаем внимание читателей на два обстоятельства. Первое – деловое сообщество выделяет как позитивные так и негативные результаты деятельности Нацбанка. И второе – нередко мнения специалистов по одному и тому же аспекту работы регулятора абсолютно противоположные. В этой ситуации на роль «арбитра» резонно привлечь количественные оценки. Hubs сформировал выборку «приборных» данных и приводит их ниже.

«Приборный» анализ

Наш анализ показывает, что некоторые результаты деятельности Нацбанк действительно может отнести в свой актив, но они очень условны и сомнительны:

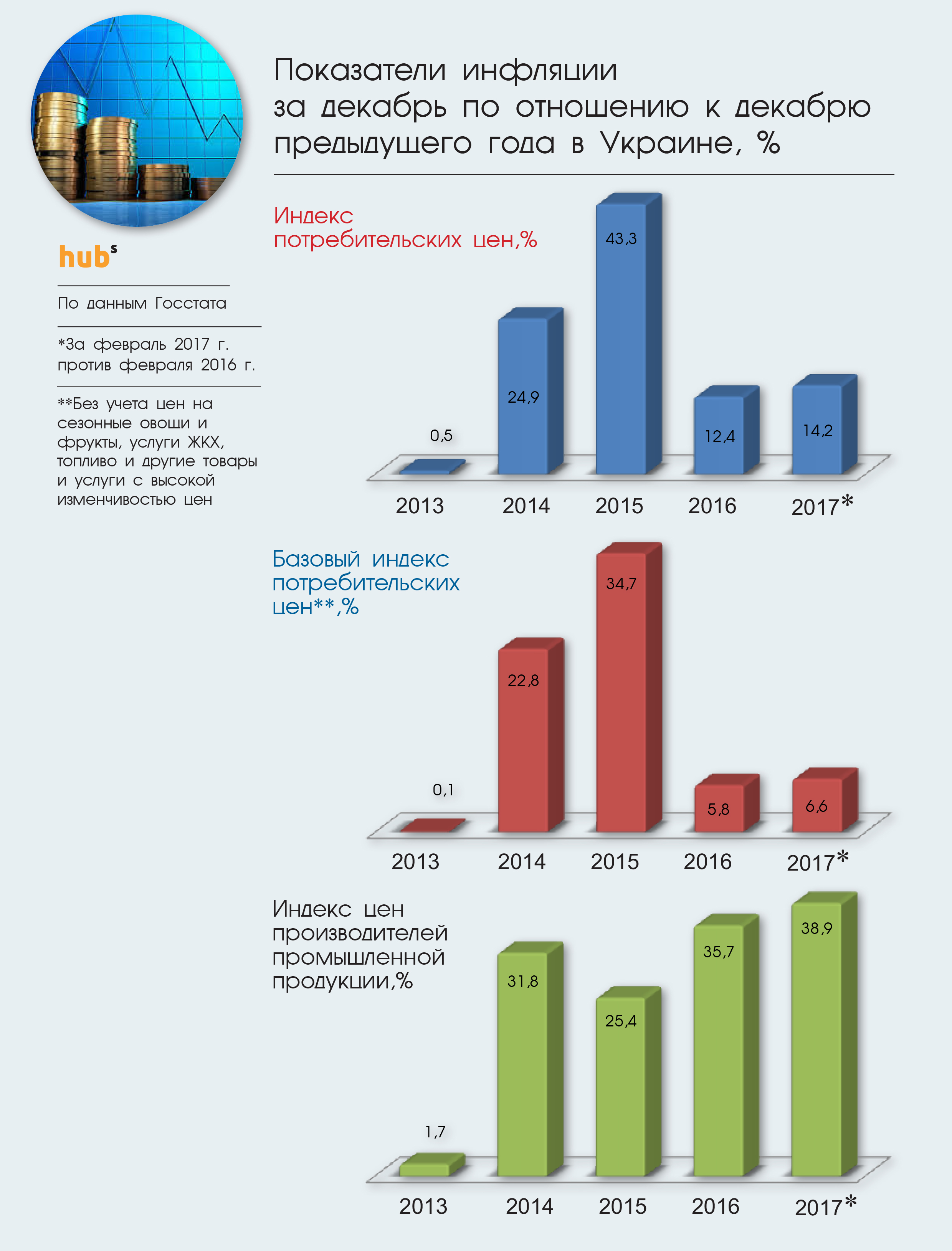

1. Инфляция. Инфляцию регулятор в 2016 г. немного обуздал. К концу года она оказалась в целевом коридоре Нацбанка – 12% при допуске в 3 п.п. В декабре 2016 г., по сообщениям Госстата, индекс потребительских цен уменьшился до отметки 12,4% (против 43,3% годом ранее. При этом за первые месяцы 2017 г. начался обратный процесс – рост инфляции (см. ниже «Показатели инфляции за декабрь по отношению к декабрю предыдущего года в Украине, %»).

Поэтому с регулированием уровня инфляции тоже не все так гладко, как НБУ представлял общественности в конце 2016 г. 10 марта 2017 г. Госстандарт опубликовал свежие данные по инфляции, согласно которым индекс потребительских цен в феврале успел подрасти на 1,8 п.п. по отношению к уровню этого показателя по состоянию на конец 2016 г. – до 14,2% в годовом исчислении.

Ускорение инфляции в феврале, по данным Госстата, вызвано в первую очередь подорожанием топлива, услуг ЖКХ, табачных изделий, алкогольных напитков, молочных продуктов и транспортных услуг, что вполне согласуется с реалиями украинских домохозяйств. Более того, потребительский мониторинг ценников в магазинах и счетов в платежках позволяет утверждать, что и февральские официальные данные по инфляции явно занижены.

Кстати, НБУ уже пересмотрел свои первоначальные прогнозы уровня инфляции на конец 2017 г. – с 8% до 9,1%. Вероятно, это не последняя коррекция. Для сравнения, в большинстве европейских и постсоветских стран уровень инфляции намного меньше украинского. К примеру, в Казахстане и Грузии инфляция в годовом исчислении в 2-3 раза ниже, чем в Украине, а в Испании, Венгрии и Чехии – примерно в 5 раз. Так что Нацбанку есть на кого равняться. Даже в странах с отчасти сходными военно-экономическими условиями годовая инфляция зафиксирована на более низком уровне, чем в Украине: Молдова – 2,4%, Грузия – 3,9%, Россия – 5,4%, Израиль – -0,2% (дефляция).И самое главное. Согласно закону «О национальном банке Украины», об установлении в стране ценовой стабильности можно утверждать только в том случае, если темпы инфляции низкие и стабильные на протяжении 3-5 лет. Соответственно, нет никаких законных оснований для заявлений о ценовой стабильности. Есть только констатация одногодичного падения официального уровня инфляции к концу 2016 г.

2. Резервы. За прошлый год Нацбанку (вместе с правительством) удалось также несколько увеличить международные резервы страны – прибавка составила около $2,24 млрд (см. ниже «Международные резервы Украины»).

3. Госдолг. Но резервы росли на фоне роста госдолга Украины, немалая роль в формировании которого принадлежит Нацбанку (см. ниже «Внешний госдолг Украины по состоянию на 1 января соответствующего года»).

Согласно данным Госказначейства, государственный и гарантированный государством долг страны по состоянию на 01.01.2017 г. составляет 1930 млрд грн. или $71 млрд. На внешний долг приходится более 64% этой суммы. За истекший 2016 г. внешний госдолг в иностранной валюте вырос на 4,8%, а в национальной – на 19%. За последние три года внешний госдолг в долларовом исчислении увеличился на 21%, в гривневом и вовсе подскочил в 4 раза – с 300 млрд грн. в начале 2014 г. до 1240 млрд грн. в январе 2017 г. В случае выделения Украине 4-го транша кредита МВФ внешний госдолг Украины вырастет еще на $1 млрд – до $46,6 млрд.

Только МВФ наше государство обязано уже в нынешнем году вернуть, по данным Минфина, 484,7 млн XDR (около 17,5 млрд грн.). А недавно, заместитель председателя НБУ Олег Чурий, в эфире одного из телеканалов сообщил, что Украина в лице Минфина и НБУ обязана в совокупности вернуть МВФ в 2017 г. около $1 млрд (с процентами). Всего же, как показывает наша инвентаризация, Украина в нынешнем году будет вынуждена возвращать долги по государственным и официальным займам 10 международным организациям, да еще и обслуживать обращение облигаций внешнего госзайма. За три ближайших года наша страна, со слов Олега Чурия, должна выплатить по внешним долгам приблизительно $12,5 млрд. Самостоятельно государство сделать это не в состоянии, без помощи МВФ «мы перейдем в дефолт», признает чиновник.

Вдобавок к росту внешнего госдолга, по многим ключевым показателям деятельность НБУ в 2016-2017 гг. выглядит весьма скромно, а по некоторым – и вовсе печально. А как раз эти показатели и дают понимание – есть ли рост экономики, который и должен обеспечить возврат госдолгов.

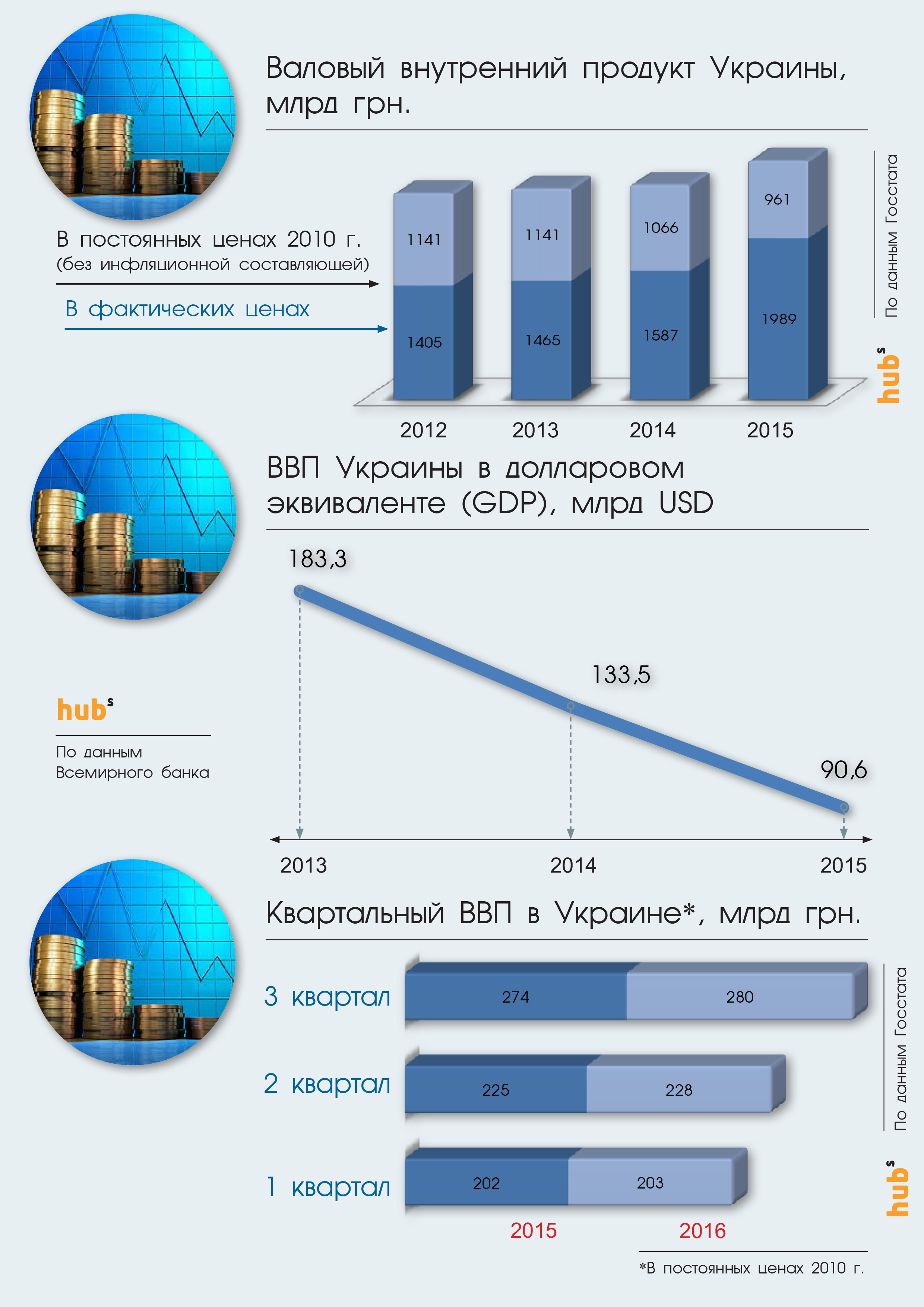

4. ВВП. Взять хотя бы бравурные заявления НБУ насчет роста внутреннего валового продукта в Украине, во что «внес свой вклад» и центробанк. НБУ заявляет, что, по его оценкам, за 2016 г. реальный ВВП вырос на 2,2%. Но ведь за предыдущие 2 года валовый продукт страны даже в гривневом исчислении упал на 15,8% – до 961 млрд грн. (в фиксированных ценах 2010 г., см. ниже «Валовый внутренний продукт»). В долларовом же эквиваленте ВВП Украины за эти же 2 года, по оценкам Всемирного банка, вообще обвалился в 2 раза. На таком фоне «нацбанковский» прирост в 2,2% резоннее трактовать не более как торможение падения экономики. Данные Госстата за первые 3 квартала 2016 г. лишь подтверждают такой вывод. Совокупный ВВП за январь-октябрь 2016 г. превысил соответствующий показатель предыдущего года всего-навсего на 1,4% (см. ниже «Квартальный ВВП»).

С таким размером вклада в экономику Украины и с такими приоритетами в денежно-кредитной политике Нацбанка экономику придется восстанавливать только до уровня 2013 г. еще лет 8-10. Похожие сроки вырисовываются и из нынешней динамики развития отечественной промышленности – 5-9 лет, по прогнозам Hubs.

5. Монетарные показатели. Может результаты работы НБУ по сугубо монетарным показателям более ощутимые? Интегральная оценка показывает, что за 2014-2016 гг. денежная масса (агрегатор М3, см. ниже «Некоторые монетарные показатели в Украине по состоянию на январь соответствующего года, млрд грн.») в Украине увеличилась на 17,3% – с 909 млрд грн. до 1066 млрд грн. При этом соотношение М3/ВВП, определяющее монетизацию экономики, уменьшилось за 3 года с 60% до примерно 45%. Получается, что фактически НБУ ухудшил обеспеченность экономики деньгами. Из-за такой монетарной политики Нацбанка страдает промышленность, бизнес.

НБУ посадил реальный сектор экономики на голодный финансовый паек. Процентные ставки по кредитам неподъемные, юрлица обходят банки дальней дорогой. Обеспеченность предприятий кредитными средствами в национальной валюте за 3 последние года ухудшилась на 13% – с 475 млрд грн. до 415 млрд грн. (январь 2014 г. против января 2017 г., по данным НБУ). Фактически, с учетом инфляции ситуация еще хуже.

При этом «свободную долларовую ликвидность, объем которой в банковской системе сейчас превышает $5 млрд, банки размещают на западных корсчетах почти под нулевые проценты, они не хотят кредитовать», – констатировала глава НБУ Валерия Гонтарева в одном из своих февральских интервью. И тут же признала, что одна из причин такой ситуации – высокие учетная ставка НБУ и стоимость ресурса. В итоге капитальные инвестиции предприятиями осуществляются практически полностью за счет собственных средств. Таковых в структуре вложений по итогам 2016 г. оказалось, по сводкам Госстата, 69,4%, что на 2 п.п. хуже показателя предшествующего периода. При этом на кредиты приходится лишь около 7% капитальных инвестиций.

Состояние промышленности усугубляется еще и тем, что индекс цен на промпродукцию высокий и продолжает расти. За 3 года он ухудшился почти вдвое. Себестоимость продукции растет, и предприятия вынуждены повышать отпускные цены ежегодно на 25-35%. В то же время потребительские цены, в т.ч. и благодаря усилиям НБУ, замедлили свой рост. В таких условиях развитие промышленности существенно сдерживается.

Сравнительный анализ динамики монетарных показателей свидетельствует о том, что объем наличных средств в Украине растет в последние годы несколько быстрее, чем денежная масса. В частности, за 2016 г. количество наличных денег увеличилось на 8,4%, в то время как денежная масса – лишь на 7,1%. За 3 года разница составила 6,6 п.п. – 23,9% против 17,3%. Получается, что Нацбанку пока не удалось ликвидировать условия для дальнейшей тенизации финансового рынка страны.

6. Платежный баланс. Анализ платежного баланса страны показывает также, что сальдо по счету текущих операций на протяжении 9 месяцев из 12-ти в 2016 г. было отрицательным, а в отдельные месяцы проваливалось до минус $660-970 млн. По итогам года сформировался негативный баланс счета текущих операций в размере минус $3,36 млрд. В то время как по завершению 2015 г. текущий счет был практически сбалансированным – сальдо было почти нулевым (-$0,19 млрд). Ухудшение показателей платежного баланса в 2016 г. произошло в основном из-за существенного превышения объема импорта товаров над экспортом (подробнее – см. Hubs). Нацбанк не смог простимулировать экспортеров, чтобы они ввезли больше валюты в страну.

7. Курс валют. Не способствует планомерной работе участников внешнеэкономической деятельности и нестабильность курса гривны по отношению к валютам других стран. Хотя выше некоторые эксперты и заявляли о некой макроэкономической стабильности. О какой стабильности можно говорить в условиях, когда в течение года курсовые колебания составляют 15%?

Нацбанк на протяжении 2016-2017 гг. допускал существенные перепады официального курса гривны, достигавшие, например, по отношению к доллару США, порой отметки в 3,94 грн./USD (от 23,78 до 27,72 грн./USD). Что составляет около 15% от средневзвешенного курса украинской денежной единицы (см. ниже «Официальный курс национальной валюты в 2016-2017 гг., грн/USD»).

Варианты коррекции

Несмотря на то, что нынешние приоритеты денежно-кредитной политики НБУ закреплены уже не только в украинском законодательстве, а и в Меморандуме с МВФ, некоторые эксперты считают, что Нацбанку все-таки можно еще отвести активную роль в формировании «экономики роста». К примеру, за счет внедрения дифференцированного механизма рефинансирования коммерческих банков в зависимости от степени инновационности их кредитных портфелей, что публично предлагает президент Центра антикризисных исследований Ярослав Жалило. Объективно определять степень инновационности портфеля непросто, но в целом идея могла бы оказаться результативной.

Нужно запустить кредитование, вторит Александр Охрименко из Украинского аналитического центра. Для этого есть все предпосылки, утверждает он. «С одной стороны население держит на руках около 100 млрд наличной валюты и около 10 млрд налички присылают гастарбайтеры. И еще есть около 480 млрд наличной гривны. Если хотя бы часть этих денег вернется в банковскую систему в виде депозитов, то не нужны будут никакие зарубежные и иные кредиты», – считает он.

Эксперты считают: чтобы обеспечить бизнес кредитами необходимо упростить процедуру оценки рисков заемщиков, отменить избыточные запреты и ограничения на кредитование, чем создать нормальные условия для работы банков. Тогда они сами запустят кредитование бизнеса.

Процедуру же вывода с рынка нечистоплотных банков, если такие еще остались, предлагает Павел Ризаненко. «Как только в банках обнаруживаются проблемы, их нужно сразу же признавать неплатежеспособными и забирать в Фонд гарантирования вкладов», – считает он.

Вопрос о персоналиях на главу НБУ при обсуждении денежно-кредитной политики страны эксперты предпочитали тактично обходить. Утверждая, что не это сейчас главное. Некоторые собеседники честно признались, что даже если и поменяется глава Нацбанка, они не ожидают ни увеличения количества стабильных заемщиков, ни существенного изменения сальдо торгового баланса, ни резкого оживления экономики Украины. Другие же наоборот, намерены требовать от нового главы Нацбанка, если такой появится, отмены всех ошибочных и незаконных решений Валерии Гонтаревой, приостановления развала банковской системы и запуска кредитования в экономике.

Некую взвешенную позицию озвучил Олег Пендзин: «Гонтареву есть за что критиковать. Но я не сторонник вешать всех собак на нее. Думаю, правоохранительные органы и НАБУ найдут, за что ее покритиковать. На мой взгляд, ее поведение не было определяющим в тех ситуациях, которые складывались в экономике страны. Имели место более глубокие причины происходящего, чем профессионализм или непрофессионализм Гонтаревой».