Правительство готовит законопроект о персональной ответственности налоговиков. Фискалы в регионах предлагают бизнесу незаконные допсоглашения

Летом прошлого года Hubs рассказал о придумке столичных фискалов по блокированию электронной налоговой отчетности и реакции Специализированной антикоррупционной прокуратуры, которая считает данную схему незаконной. В начале 2017 г. ситуация в Киеве улучшилась: предпринимателей, которые отказались выполнять «вказівки» налоговиков, оставили в покое. А с 1 апреля 2017 г. фискалы и вовсе не могут заниматься самодеятельностью: вступили в силу изменения в Налоговый кодекс (НК), согласно которым контролирующим органам запрещено в одностороннем порядке разрывать договора о признании электронных документов.

Людмила Демченко, начальник ГУ ГФС в Киеве (что естественно, ведь ранее именно в столице у бизнеса возникло больше всего проблем) пообещала предпринимателям заключать электронные договора в течение одного дня!

Людмила Демченко: «Хочу прокоментувати цю ситуацію.

Сьогодні фіскальна служба Києва наполегливо шукає нових підходів у наданні якісних сервісних послуг платникам податків, у тому числі і електронних сервісів, одним з яких є включення платників податків в систему електронного документообігу ДФС.

Нашим колективом, в межах існуючого нормативного поля та програмного забезпечення, запроваджується укладення договорів про визнання електронних документів між платниками та ДПІ протягом одного робочого дня замість 5 робочих днів або навіть 20 календарних днів, визначених законодавством.

Ця новація, безумовно, є позитивною для платників податків.

Ми тільки розпочали працювати над скороченням терміну укладення договорів про визнання електронних документів. Безумовно, трапляються окремі випадки непорозумінь, але ми намагаємось вчасно відреагувати та виправити подібні ситуації.

Так сталось і з ТОВ «Перша приватна кавова компанія», яка дійсно отримала 13.04.2017 року другу квитанцію відповідно до Наказу ДПА України від 16 квітня 2008 року №233 «Про надання електронної податкової звітності».

Зазначена помилка була виправлена того ж дня і 13.04.2017 року вказане підприємство було включеним до системи електронного документообігу ДФС.

Хочу запевнити, що вказані помилки, або неузгодженості ні в якому випадку не направлені на протидію та перешкоджанню бізнесу!

Закликаю усіх, хто потрапляє в складні неоднозначні ситуації, пов’язані з відносинами з підрозділами фіскальної служби Києва, прошу не витрачати час на безрезультативне обговорення проблем, а безпосередньо звертатись на скриньку начальника ГУ ДФС у м. Києві – [email protected]

Запевняю, що ваша інформація не залишиться поза увагою!

PS: Згадайте історію… Будь-які новації зазвичай сприймаються людьми неоднозначно і тільки з плином часу стає зрозумілим необхідність цих змін)».

Но фискал не был бы фискалом, если бы не нашел выход из безнадежной ситуации. В Hubs обратились предприниматели из Мариуполя, которые сообщили, что тамошняя объединенная налоговая инспекция (ОГНИ) 7 апреля заблокировала договора тем предприятиям, у которых по документам есть контрагенты, имеющие юридические адреса на оккупированных территориях (и это при блокаде всех хозяйственных связей с временно оккупированными территориями!).

В качестве выхода из ситуации налоговики предлагают подписать дополнительное соглашение, которое предусматривает порядок одностороннего расторжения договоров.

По словам Владимира Лебедева, председателя общественной организации «Мариупольское отделение Донецкой областной ассоциации плательщиков налогов», местные фискалы будто бы получили указание из ГФС приглашать на беседы директоров для «идентификации» предприятий и ненавязчиво рекомендовать им подписать допсоглашения. В случае же несогласия – «отключать газ». Видимо, налицо новая вспышка налоговой эпидемии с электронной отчетностью, но уже в регионах. Расскажем, как с ней бороться.

Приемчики

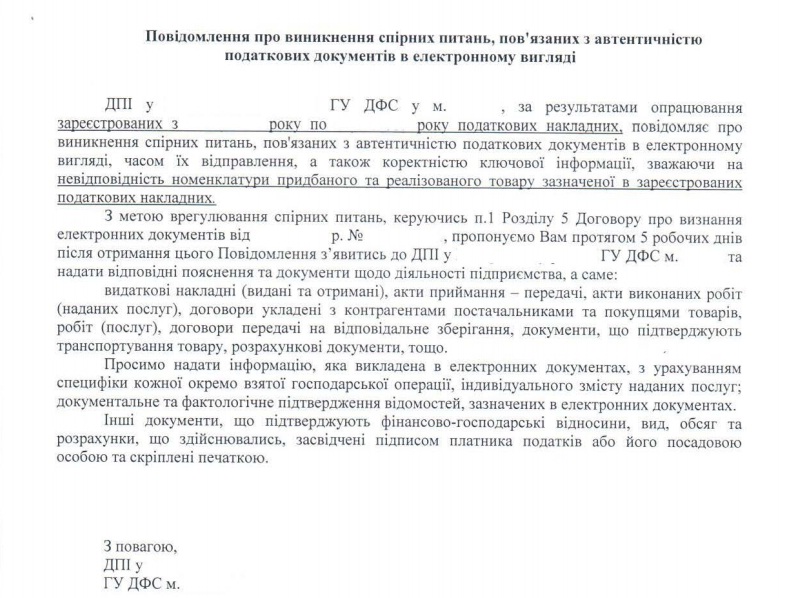

Схема налогового развода может состоять из нескольких этапов. После звонка с просьбой прибыть на беседу для «идентификации», предприятие может получить вот такое уведомление из налоговой инспекции с требованием предоставить пояснения и документы о деятельности компании (см. «Повідомлення про виникнення спірних питань…»).

Отметим сразу: требования незаконные, поскольку они составлены с нарушением норм НК, регулирующих право контролирующего органа по получению информации и документов от налогоплательщика, о чем пойдет речь дальше.

Возможен вариант, когда директору сразу будет вручено уведомление с просьбой заключить «дополнительное соглашение к договору о признании электронных документов», проект которого прилагается (см. «Додаткова угода…»).

Внимание! Почувствуйте разницу! В типовом договоре говорится о том, что в случае возникновения спорных вопросов, возникающих при подаче электронной отчетности, одна сторона отправляет другой уведомление с обоснованием причин и реквизитов электронного документа. И все. Иное дело – приведенное дополнительное соглашение. Из него следует, что в этом случае налоговая инспекция дополнительно, цитируем, «сообщает плательщику налогов о временной остановке действия этого договора до урегулирования соответствующих спорных вопросов (разрешения спора)». Тем самым налоговики навязывают налогоплательщикам дополнительное основание для блокирования подачи электронной отчетности.

Откуда ноги растут

Типовая форма договора о признании электронной отчетности содержится в Инструкции, утвержденной приказом ГНАУ №233 от 10.04.08 г. Договор предусматривает два основания для его одностороннего прекращения: в случае не предоставления плательщиком налогов нового усиленного сертификата (сертификатов) открытого ключа вместо отмененного и при смене предприятием места регистрации.

С учетом того, что с 1 апреля 2017 г. одностороннее блокирование вовсе запрещено (в Инструкцию, видимо, будут внесены изменения), фискалы, судя по всему, спешат «нарисовать» возможность приостановить действие договора.

Объясняется все просто: по общему правилу, законным является то, что не противоречит нормам законов и нормативно-правовых актов, а также договоров. Поэтому, подписывая дополнительное соглашение к типовому договору, налогоплательщик попадает в ярмо к налоговикам, которые под предлогом выяснения «спорных вопросов» на якобы законном основании останавливают действие договоров.

Как поступать

Адвокаты и юристы советуют предпринимателям ни в коем случае не подписывать соглашение и в своих возражениях о незаконности таких действий налоговиков (аргументы см. выше) требовать рассмотрения их на заседании рабочих групп в налоговых инспекциях, как это предусмотрено законодательством.

Но при этом следует учитывать, что фискалы крайне неохотно идут навстречу налогоплательщикам. В середине января Hubs побывал на заседании рабочей группы в Печерской ГНИ в г. Киеве, на котором рассматривалось случаи блокирования электронной отчетности предпринимателям, которые подписали соглашение или же отказались это сделать (всего около 30 человек).

Договора о признании электронной отчетности были возобновлены для менее чем для трети из них! Поэтому правоведы советуют пострадавшим налогоплательщикам не терять времени на уговоры и сразу обращаться с заявлением в прокуратуру (см. «Заява про злочин»), приложив к нему копии соответствующих документов. Как показала практика, одного «окрика» из прокуратуры бывает достаточно, чтобы закрыть проблему.

Материальная ответственность

Тем временем в Кабмине готовят законопроект об ответственности должностных и служебных лиц ГФС за осуществление противоправных действий по отношению к плательщикам налогов.

Пока что документ существует в виде предложений, которые обсуждаются на рабочих группах в министерствах и ведомствах (один з вариантов документа имеется в распоряжении Hubs – см. «Щодо відповідальності посадових та службових осіб ДФС за вчинення протиправних дій відносно платників податків»).

Удивительно, но в НК ответственность фискалов за противоправные действия (решения), в том числе по блокированию электронной отчетности не конкретизирована. Там лишь сказано, что они несут ответственность согласно закону, а в случае повторного, в течение года, нарушения к ним применяются меры дисциплинарного воздействия. При этом ущерб, нанесенный предпринимателю, подлежит возмещению из средств госбюджета, выделенных данному контролирующему органу.

Разработчики законопроекта, во-первых, уточняют, что за принятие противоправных решений фискалы несут дисциплинарную, административную и уголовную ответственность.

Во-вторых, предлагают, чтобы за содеянное отвечали не только руководитель подразделения налоговой инспекции, но и конкретный налоговый инспектор, готовивший, например, «вредную» бумагу на подпись начальству.

Возмещать же ущерб предпринимателям фискалы должны будут из собственного кармана. Для чего для этой категории госслужащих предполагается применить принцип регресса: сначала его возмещает государство за счет бюджетных средств, а затем уже проштрафившиеся рассчитываются с госбюджетом – с учетом судебных затрат налогоплательщика (судебный сбор плюс расходы на адвоката), подорожавших в этом году в связи с увеличением размера минимальной зарплаты.

Суммы штрафов серьезные. Например, за признанные судом противоправным (даже частично!) остановку регистрации налоговой накладной или увеличение суммы доначислений на сумму более 16 тыс. грн. налоговики могут быть оштрафованы на 8-16 тыс. грн. При повторном (в течение года) подобном нарушении сумма возрастает до 16-25 тыс. грн.

Защитники налогоплательщиков считают подобные предложения полезными в плане предупреждения зарвавшимся фискалам, но трудно реализуемыми на практике.

«Что касается обязанности должностного лица по возмещению бюджетных расходов на выплату материального возмещения бизнесу, то я считаю, что вследствие отсутствия механизма быстрого взыскания с конкретного фискала эта норма исполняться не будет, – отмечает Виктор Мороз, адвокат, управляющий партнер адвокатского объединения Suprema Lex.

Наталия Гостева, директор департамента дерегуляции предпринимательской деятельности Федерации работодателей Украины, считает, что персональная имущественная ответственность фискалов – это лучшее из того, что может быть. Но пока что не в Украине. «В Европе такой механизм как раз работает. Но там работники контролирующих и надзорных органов подлежат обязательному страхованию своей ответственности, в том числе и за противоправные действия по отношению к бизнесу. Возможно ли заимствование этой модели в Украине? Вряд ли, ведь у нас все имущество контролера переписано на родственников или же в его доме проживают несовершеннолетние дети, которых нельзя выселять. С учетом того, что суммы возмещения, исходя из размеров ущерба контролеров бизнесу, будут исчисляться, как минимум, в миллионах гривен, налоговик из своей официальной зарплаты в 8 тыс. грн. будет расплачиваться до конца жизни. Возьмут ли на себя это бремя страховые компании – вопрос», – резюмирует Наталия Гостева.

Статья подготовлена в рамках информационного партнерства с Федерацией работодателей Украины (ФРУ). Деловой портал Hubs является Генеральным информационным партнером Комитета ФРУ по вопросам защиты бизнеса и прав собственности